Ziel der technischen Analyse ist es, Trends und wiederkehrende Muster zu identifizieren und daraus Wahrscheinlichkeiten für zukünftige Kursbewegungen abzuleiten. Im Gegensatz zur Fundamentalanalyse betrachtet die technische Analyse keine Unternehmenskennzahlen. Sie wird insbesondere im Trading eingesetzt, um Ein- und Ausstiegszeitpunkte systematisch zu bestimmen.

Die Kernannahme der technischen Analyse ist, dass alle relevanten Informationen bereits im Kursverlauf enthalten sind und sich Marktteilnehmer aufgrund psychologischer Faktoren in wiederkehrenden Mustern verhalten, die als Grundlage für Prognosen dienen.

Was ist Technische Analyse? – Grundlagen und Prinzipien

Die Technische Analyse, auch Chartanalyse genannt, ist ein Teilbereich der Finanzanalyse und dient der Prognose von Kursentwicklungen an den Finanzmärkten. Im Gegensatz zur Fundamentalanalyse, die sich mit Unternehmenskennzahlen und makroökonomischen Faktoren beschäftigt, konzentriert sich die technische Analyse ausschließlich auf historische Kursverläufe, Handelsvolumina und statistische Indikatoren.

Die Grundannahme lautet, dass alle relevanten Informationen bereits im Kursverlauf enthalten sind. Marktbewegungen entstehen nach dieser Sichtweise durch Angebot und Nachfrage sowie durch wiederkehrende psychologische Muster im Verhalten der Anleger. Ziel ist es, diese Muster zu identifizieren und daraus Wahrscheinlichkeiten für zukünftige Kursbewegungen abzuleiten.

Drei zentrale Prinzipien prägen die technische Analyse:

- Der Markt diskontiert alles – Preise spiegeln sämtliche verfügbaren Informationen wider.

- Kurse bewegen sich in Trends – Aufwärts-, Abwärts- und Seitwärtstrends sind wiederkehrende Strukturen.

- Geschichte wiederholt sich – Chartmuster entstehen durch das sich wiederholende Verhalten von Marktteilnehmern.

Damit liefert die technische Analyse Tradern eine methodische Grundlage, um Trends frühzeitig zu erkennen, Einstiegs- und Ausstiegspunkte systematisch zu bestimmen und Marktbewegungen nicht dem Zufall zu überlassen.

Die zwei Arten der Technischen Analyse erklärt

Die Technische Analyse lässt sich grob in zwei Ansätze unterteilen: die klassische Chartanalyse und die indikatorbasierte Analyse. Beide verfolgen dass Ziel, zukünftige Kursbewegungen vorherzusagen, jedoch unterscheiden sie sich in Methodik und Anwendung. In der Praxis werden beide Arten der Technischen Analyse häufig kombiniert. Während Chartmuster eine visuelle Einschätzung liefern, können Indikatoren die Analyse objektivieren und bestätigen. Dadurch entsteht ein umfassenderes Bild, das Tradern bei der Entscheidung über Kauf- und Verkaufszeitpunkte unterstützt.

1. Klassische Chartanalyse

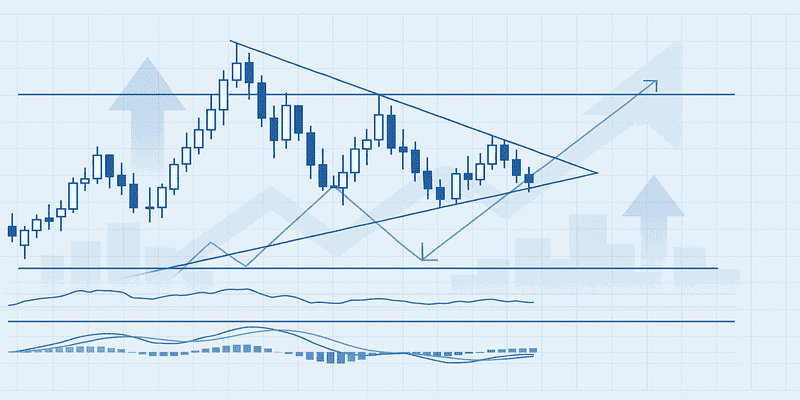

Die klassische Chartanalyse konzentriert sich auf die visuelle Auswertung von Kurs- und Volumendiagrammen. Trader analysieren Charttypen wie Linien-, Balken- oder Candlestick-Charts und suchen nach Formationen (z. B. Schulter-Kopf-Schulter, Dreiecke, Flaggen), die auf Trendfortsetzungen oder Trendwenden hindeuten. Ergänzend werden Trendlinien, Unterstützungen und Widerstände eingezeichnet, um Marktstrukturen sichtbar zu machen. Dieser Ansatz basiert stark auf Erfahrung und dem Erkennen wiederkehrender Muster.

2. Indikator- und oszillatorbasierte Analyse

Die indikatorbasierte Analyse nutzt mathematische Berechnungen auf Basis historischer Kurs- und Volumendaten. Zu den bekanntesten Indikatoren zählen gleitende Durchschnitte, RSI (Relative Strength Index), MACD (Moving Average Convergence Divergence) oder Bollinger-Bänder. Diese Werkzeuge helfen dabei, Überkauft- und Überverkauft-Situationen zu identifizieren, die Trendstärke zu messen und mögliche Wendepunkte im Markt zu erkennen.

Vergleich: Klassische Chartanalyse vs. Indikatorbasierte Analyse

| Merkmal | Klassische Chartanalyse | Indikatorbasierte Analyse |

|---|---|---|

| Ansatz | Visuelle Interpretation von Kursverläufen | Mathematische Berechnungen auf Basis historischer Daten |

| Werkzeuge | Trendlinien, Unterstützungen/Widerstände, Chartmuster (z. B. SKS, Dreiecke) | Indikatoren wie RSI, MACD, gleitende Durchschnitte, Bollinger-Bänder |

| Ziel | Erkennen von Formationen und Trendstrukturen | Messung von Trendstärke, Momentum und Marktsignalen |

| Subjektivität | Stark abhängig von Erfahrung und Interpretation des Traders | Objektiver durch feste Formeln und Berechnungen |

| Zeitaufwand | Eher manuelle Analyse, oft mit Zeichnungen im Chart | Automatisierte Berechnungen durch Software oder Trading-Plattformen |

| Einsatzgebiet | Häufig bei kurzfristigen Handelsentscheidungen und Marktpsychologie | Ergänzend zur Bestätigung oder Filterung von Signalen |

Charts im Überblick – Trendlinien und Chartmuster

Die Analyse von Kursverläufen bildet den Kern der technischen Analyse. Charts dienen nicht nur zur Darstellung von Preisbewegungen, sondern zeigen auch die Psychologie der Marktteilnehmer. Trader nutzen unterschiedliche Charttypen, um Trends, Volumenbewegungen und Muster sichtbar zu machen.

Charttypen im Trading

- Linienchart: Zeigt ausschließlich die Schlusskurse einer Periode, eignet sich für einen schnellen Überblick.

- Balkenchart (Bar Chart): Stellt Eröffnungs-, Höchst-, Tiefst- und Schlusskurse (OHLC) dar.

- Candlestick-Chart: Ähnlich wie der Balkenchart, jedoch visuell intuitiver durch farbige „Kerzenkörper“, die steigende oder fallende Kurse sofort erkennbar machen.

👉 In der Praxis sind Candlestick-Charts der Standard, da sie komplexe Informationen kompakt und leicht interpretierbar darstellen.

Trendlinien, Unterstützungen und WIderstände

- Trendlinien verbinden aufeinanderfolgende Hochs oder Tiefs und machen den Markttrend sichtbar (Aufwärtstrend, Abwärtstrend, Seitwärtsbewegung).

- Unterstützung bezeichnet ein Kursniveau, an dem die Nachfrage so hoch ist, dass fallende Kurse gestoppt oder gedreht werden.

- Widerstand ist das Gegenteil: ein Preisniveau, an dem das Angebot dominiert und Aufwärtsbewegungen häufig abbrechen.

Häufigste Chartmuster im Überblick

Chartmuster sind wichtiges Werkzeuge der Chartanalyse, da sie auf wiederkehrende Verhaltensmuster der Marktteilnehmer hinweisen. Sie werden in der Regel in Trendwendeformationen und Trendfortsetzungsformationen unterteilt.

Wichtigste Chartmuster technische Analyse

| Kategorie | Deutscher Name | Englischer Name | Bedeutung |

|---|---|---|---|

| Trendwende | Schulter-Kopf-Schulter | Head and Shoulders | Signalisiert häufig das Ende eines Aufwärtstrends |

| Trendwende | Doppel-Top | Double Top | Warnsignal für das Ende einer Aufwärtsbewegung |

| Trendwende | Doppel-Boden | Double Bottom | Hinweis auf eine mögliche Umkehr nach einem Abwärtstrend |

| Trendwende | Tasse mit Henkel | Cup and Handle | Erst längere Bodenbildung, dann Ausbruch nach oben |

| Trendwende | Keil (steigend/fallend) | Wedge (rising/falling) | Kann Trendwende oder Fortsetzung einleiten, abhängig von Ausbruchsrichtung |

| Trendfortsetzung | Dreieck (allgemein) | Triangle (symmetrical) | Konsolidierung mit Ausbruch in Trendrichtung wahrscheinlich |

| Trendfortsetzung | Aufsteigendes Dreieck | Ascending Triangle | Häufig bullisch, Ausbruch nach oben wird erwartet |

| Trendfortsetzung | Absteigendes Dreieck | Descending Triangle | Häufig bärisch, Ausbruch nach unten wird erwartet |

| Trendfortsetzung | Flagge | Flag | Kurze Pause in starkem Trend, danach Trendfortsetzung |

| Trendfortsetzung | Wimpel | Pennant | Ähnlich der Flagge, jedoch mit konvergierenden Linien |

Typische Candlestick-Formationen

Neben den großen Mustern gibt es kleinere Candlestick-Signale, die Trader oft nutzen:

- Doji: Kerze mit sehr kleinem Körper, zeigt Unentschlossenheit des Marktes.

- Hammer: Kleiner Kerzenkörper mit langem unteren Schatten, Hinweis auf mögliche Trendwende nach unten.

- Shooting Star: Kleiner Körper mit langem oberen Schatten, oft Signal für Trendwende nach oben.

- Engulfing Pattern (Umkehrmuster): Eine Kerze umschließt den Körper der vorherigen vollständig und weist auf eine Umkehr hin.

Technische Indikatoren für Trader

Technische Indikatoren sind mathematische Berechnungen, die auf historischen Kurs- und Volumendaten beruhen. Sie helfen Tradern, Trends zu identifizieren, Marktstärke zu bewerten und mögliche Wendepunkte zu erkennen. Während die Chartanalyse visuell arbeitet, bieten Indikatoren eine objektivierte Grundlage für Handelsentscheidungen.

Gleitende Durchschnitte (Moving Averages)

Gleitende Durchschnitte glätten Kursverläufe und machen langfristige Trends sichtbar.

- Simple Moving Average (SMA): Gleichgewichteter Durchschnitt der Kurse über einen definierten Zeitraum.

- Exponential Moving Average (EMA): Legt mehr Gewicht auf die jüngsten Kurse und reagiert dadurch schneller auf Marktbewegungen.

Trader nutzen gleitende Durchschnitte, um Trendrichtungen zu erkennen oder Kreuzungspunkte (z. B. „Golden Cross“ und „Death Cross“) als Handelsignale zu interpretieren.

Relative Strength Index (RSI)

Der RSI misst die Geschwindigkeit und Veränderung von Kursbewegungen und bewegt sich zwischen 0 und 100.

- Werte über 70 deuten auf eine überkaufte Marktsituation hin, Werte unter 30 auf eine überverkaufte.

- Trader nutzen den RSI, um mögliche Trendwenden frühzeitig zu erkennen oder um übertriebene Marktbewegungen einzuordnen.

Der RSI ist besonders beliebt, da er Marktextreme sichtbar macht, die oft mit Gegenbewegungen verbunden sind.

MACD (Moving Average Convergence Divergence)

Der MACD basiert auf der Differenz zweier gleitender Durchschnitte (meist 12- und 26-Tage-EMA) und zeigt Veränderungen in der Trendstärke.

- Das Signal entsteht durch die Kreuzung der MACD-Linie mit der Signallinie.

- Positive Werte deuten auf Aufwärtstrends, negative auf Abwärtstrends hin.

Der MACD eignet sich besonders, um Trendumkehrungen und Momentumveränderungen im Markt zu erkennen.

Weitere Indikatoren

Neben den drei Kerninstrumenten gibt es eine Vielzahl weiterer Werkzeuge, die Trader ergänzend einsetzen, wie z.B:

- Bollinger-Bänder: Zeigen Volatilität und mögliche Ausbruchspunkte durch obere und untere Begrenzungslinien.

- Stochastic Oscillator: Vergleicht den aktuellen Schlusskurs mit der Handelsspanne einer Periode und weist auf überkaufte oder überverkaufte Zustände hin.

- OBV (On-Balance Volume): Misst das Handelsvolumen in Relation zu Kursbewegungen, um Trends zu bestätigen.

- ADX (Average Directional Index): Bewertet die Stärke eines Trends, unabhängig von seiner Richtung.

Kritik an der technischen Analyse

Trotz ihrer weiten Verbreitung im Trading steht die technische Analyse auch in der Kritik. Skeptiker verweisen darauf, dass Kursmuster und Indikatoren häufig subjektiv interpretiert werden und sich dadurch keine konsistenten Prognosen ableiten lassen. Zudem argumentiert die Effizienzmarkthypothese, dass alle verfügbaren Informationen bereits vollständig im Kurs enthalten sind und sich Preisbewegungen deshalb nicht zuverlässig vorhersagen lassen.

Ein weiterer Kritikpunkt ist die Gefahr der Selbstbestätigungseffekte: Wenn viele Marktteilnehmer auf dieselben Muster oder Indikatoren reagieren, kann dies die erwartete Kursbewegung künstlich erzeugen. Dadurch wird nicht der Markt „prognostiziert“, sondern eher ein kollektives Verhalten verstärkt.

Darüber hinaus wird bemängelt, dass technische Analyse Vergangenheitsdaten extrapoliert und unerwartete Ereignisse (z. B. politische Entscheidungen, geopolitische Krisen oder Unternehmensskandale) nicht berücksichtigen kann. Befürworter sehen sie daher weniger als präzises Prognoseinstrument, sondern vielmehr als Hilfsmittel zur Strukturierung von Entscheidungen und zur Ergänzung anderer Analysemethoden.

Häufig gestellte Fragen zur technischen Analyse

Zur technischen Analyse gehören Chartanalyse, Trendlinien, Chartmuster sowie Indikatoren und Oszillatoren wie RSI oder MACD. Ziel ist es, Kursbewegungen auf Basis historischer Daten zu bewerten.

Ein technischer Analyst untersucht Kurs- und Volumenverläufe, identifiziert Trends und erstellt Prognosen zu möglichen Marktbewegungen. Er unterstützt Trader bei der Wahl von Ein- und Ausstiegszeitpunkten.

Man analysiert eine Aktie technisch, indem man Charts auf Muster und Trends überprüft und Indikatoren wie gleitende Durchschnitte oder den RSI einsetzt. So lassen sich Wahrscheinlichkeiten für Kursentwicklungen ableiten.

Technische Analyse funktioniert, weil sich Anlegerverhalten oft wiederholt und psychologische Muster im Kursverlauf sichtbar werden. Viele Trader nutzen ähnliche Signale, wodurch Bewegungen zusätzlich verstärkt werden können.

Die zwei Hauptarten sind die klassische Chartanalyse und die indikatorbasierte Analyse. In der Praxis werden beide häufig kombiniert, um Signale zu bestätigen.

Die drei Grundprinzipien sind: Der Markt diskontiert alle Informationen, Kurse bewegen sich in Trends und die Geschichte wiederholt sich in Form von Mustern. Diese Annahmen bilden die Basis jeder Analyse.